Je ne peux plus trader les ETF américains depuis la France, au secours !!!

Eh oui malheureusement, je reçois un tas d’emails avec une teneur toute identique. Vous pouvez remercier nos technocrates pour ce gentil cadeau empoisonné sous couvert de protection des consommateurs, etc, etc et la marmotte….. vous connaissez la suite !!!

Depuis presque 3 ans maintenant, la mise en place du PRIIP pour Package Retail Investment and Insurance –based Products régulation dans le cadre de MiFID II, oblige la fourniture d’un Document Clé d’information (DCI) ou KEY pour les anglophones (Key information Documentation).

Depuis le MiFID II tout émetteur de produits financiers doit fournir ce document de règlement européen donc applicable au droit français. Je sens que vous aimez de plus en plus la défense de nos libertés accordée par Bruxelles.

Comme dans tout système, il existe une « back door », il suffit bien souvent d’étudier l’interdiction pour trouver un moyen de la contourner, c’est d’ailleurs le sport national. Si vous n’êtes qu’un simple particulier, cette « back door » s’appelle les options. Sinon il ne vous restera plus qu’à ouvrir un compte professionnel auprès de votre broker préféré. Bien sûr, vous devrez justifier d’un volume d’affaires conséquent, ce n’est clairement à la portée des petits investisseurs que nous sommes. Sinon il vous reste une autre solution, faites comme moi, expatriez-vous

Le problème ne risque pas d’être résolu rapidement voire jamais car je vois mal les émetteurs américains perdre le temps et mettre l’argent nécessaire à l’établissement de ces documents purement technocratiques. Il y a plusieurs raisons à cela. La première est que comme je viens de vous l’écrire, cela a un coût et deuxièmement face à la concurrence importante sur ce type de produits, le volume européen est le cadet des soucis des financiers d’outre atlantique.

Aujourd’hui cela a, et aura encore pour longtemps, un impact pour les traders cherchant notamment des supports pour trader les indices sectoriels comme XLK, XLI par exemple ou des ETF spécifiques au pétrole comme USO. Si vous êtes un trader de volatilité, peu d’ETF voire aucun ETF ne remplace les supports de trading sur la volatilité. Exit les VXX, UVXY et bien d’autres. Rien à ce jour, en tant que résident européen, ne vous permet de faire cela. Rien, vous êtes sûr ??? Eh bien non, je vous ai indiqué légèrement plus haut que la solution s’appelle, les options. Là vous allez me dire, t’es gentil Michael, les options ce sont pour les pros, c’est hyper compliqué.

J’ai une deuxième bonne nouvelle. Notre blog est spécialisé dans les options et leur apprentissage. Vous pourrez déjà vous initier aux options avec plus de 50 vidéos gratuites sur notre chaîne Youtube pour apprendre les bases, les stratégies simples, et aussi complexes c’est-à-dire à plusieurs options. Nous détaillons toute la littérature des options et tout ça « for free » comme ils me disent souvent ici.

Pour être clair si vous voulez trader les ETF US, vous n’aurez pas d’autres choix que de vous initier aux options.

La première chose à savoir est que vous avez des contrats d’achat appelés CALL et des contrats de vente appelés PUT.

Quand vous achetez un CALL, vous anticipez une hausse du sous-jacent.

Quand vous achetez un PUT, vous anticipez une baisse du sous-jacent.

Il vous suffira de déterminer votre sous-jacent, de savoir dans quelle direction il devrait aller, et vous n’aurez plus qu’à acheter le contrat correspondant.

Le plus simple si vous débutez dans les options est de commencer par l’achat de CALL. L’achat d’un CALL vous donne le droit mais pas l’obligation d’acheter le sous-jacent à un prix déterminé et ce pendant une période déterminée.

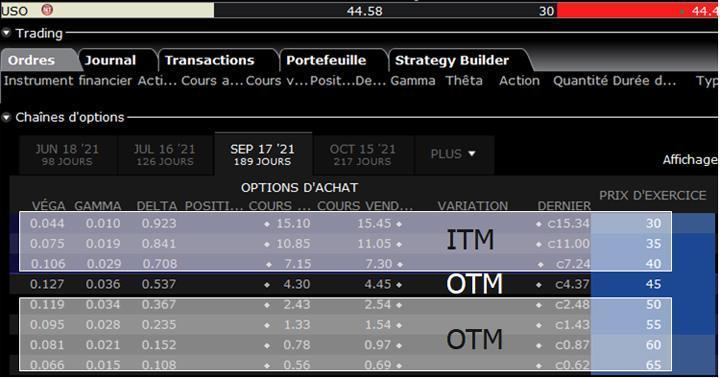

Prenons un exemple avec USO, le pétrole est en hausse et vous souhaitez en profiter. Vous pouvez acheter un CALL USO et profiter de la montée du pétrole sans détenir le sous-jacent USO en portefeuille.

Pour trader les options, il faut maîtriser quelques données, je vous rassure, rien d’extraordinaire, c’est juste que vous n’avez pas l’habitude mais cela viendra très vite en pratiquant un peu. Ah oui j’oubliais, il faut que votre broker propose les options. !!!

Nous sommes mi mars, le pétrole a le vent en poupe, puisque le cours est passé de 24$ à 45$ en quelques mois. Vous pensez, en faisant une analyse graphique rapide, que le potentiel de hausse peut aller jusqu’au 70 voire 90$.

S’offre à vous 3 possibilités. Vous pouvez acheter un CALL ;

- dans la monnaie (In The Money) c’est-à-dire tous les prix situés en dessous du prix du sous- jacent actuel,

- ou à la monnaie (At The Money) c’est-à-dire au prix du sous-jacent actuel de 45$ ;

- ou hors de la monnaie (Out of The Money) c’est-à-dire tous les prix au dessus du cours actuel de 45$.

Les prix affichés sur la chaîne d’options de 30 à 65 sont appelés « prix d’exercice ou strike » en anglais.

Acheter un CALL ITM, ATM ou OTM va avoir plusieurs incidences. D’abord, le prix de la prime que vous allez devoir payer pour avoir le droit d’acquérir le sous-jacent si le contrat est rempli, je m’explique.

Vous achetez un CALL 50 ce qui vous donne le droit mais pas l’obligation d’acheter les titres à 50 $ pendant une période de 6 mois dans le cas présenté plus haut. Si USO fini à 47$ à la date d’échéance, aurez-vous intérêt d’exercer votre droit d’acheter à 50 ce qui vaut 47 sur le marché ? Je pense que non. Si maintenant, USO fini à 70$, là il serait judicieux d’exercer votre droit d’acheter à 50 ce qui vaut 70$. Vous pouvez aussi tout simplement revendre le CALL acheté pout un gain de 20$ par actions soit 2000$ car un contrat contrôle 100 titres.

Bien sûr, en fonction d’un achat ITM, ATM ou OTM, le prix ne sera pas le même. Si vous achetez un CALL 35 pour une période de 6 mois, vous avez plus de chance qu’USO finisse à 35 $, qu’à un prix de 70 $, ce qui représente quand même une hausse de 45%. Puisque la probabilité est plus grande que le cours d’USO soit de 35$ au lieu de 70$, le prix de la prime ne sera pas la même.

Puisque d’USO vaut actuellement 45$, il est tout à fait normal d’acheter au minimum le contrat 10$ pour avoir le droit d’acheter à 35$ ce qui vaut 45, là tout de suite. D’ailleurs en regardant la chaîne d’option, vous vous apercevez que le prix du strike 35 est compris entre 10.85$ et 11.05$.

La différence entre les 10$ (qui est de la valeur intrinsèque) et le prix compris entre 10.85 et 11.05 est dû à différents paramètres comme la valeur temps, la volatilité, etc.. mais je ne vais pas vous embrouiller avec tout ça pour l’instant.

Si maintenant, vous vous dites qu’USO ira, avec une probabilité de 100%, à plus de 60$ dans les 6 prochains mois, vous pouvez acheter un CALL strike 55 pour avoir le droit d’acheter à 55$ ce qui vaudra pour sûr 60. Vous vous réservez le droit d’acheter le sous-jacent si les conditions sont réunies. Dans le cas présent, vous ferez alors un gain immédiat de 5$ par action USO, le jour de débouclage du contrat. Votre gain sera de 500$ puisqu’un contrat d’option couvre 100 titres. Vu que la probabilité qu’USO finisse à 60 $ dans 6 mois est quand même plus faible que la probabilité qu’USO finisse à 35$, le prix de la prime sera beaucoup moins élevé. Entre 1.33 et 1.54$ actuellement.

Pour passer un contrat d’option, il faut juste connaître 2 ou 3 éléments importants pour être à peu près certain d’être bénéficiaire sur ce type d’opération.

La prime de l’option contient tient compte de plusieurs paramètres comme le Delta. Le Delta correspond à la vitesse de variation du prix de l’option. Par exemple, le Delta pour le strike 45 est de 0.537. Cela veut dire que pour toute variation de 1$ du prix du sous-jacent, le prix de l’option bougera de 0.537 cts. (aussi bien à la hausse qu’à la baisse). Si USO passe de 45 à 46$, la prime actuelle de 4.30 $ passera à 4.837$ soit une hausse de la prime de 12% alors que le sous jacent n’a lui monté que de 2%. Vous venez de comprendre l’effet de levier lié aux options.

Juste une astuce que normalement je ne donne qu’à nos étudiants, préférez acheter un CALL avec un Delta au moins supérieur à 0.60. Faites le calcul que je viens de faire et vous allez vite comprendre pourquoi.

Vous avez beau entendre partout qu’il faut toujours acheter des CALL OTM voir très OTM parce que le prix de la prime à payer est ridicule mais dans ce cas là, vous serez perdant dans 90 à 95% des cas et perdre 9 fois sur 10 une petite somme, ça va vite commencer à faire une grosse somme.

Autre point à savoir, acheter plus long terme que court terme, vous allez ainsi vous laisser plus de temps pour que le scénario que vous avez envisagé se réalise. Oui, vous aurez plus de chance qu’USO arrive à 65 $ dans les 6 prochains mois qu’à la fin de la semaine prochaine.

Le dernier point important concerne la volatilité. Vous verrez avec l’expérience que la volatilité du marché retransmise par le VIX, joue un rôle primordial dans le calcul de la prime d’option. Concrètement, lorsque le marché est nerveux, ce n’est pas trop le moment d’acheter des options car le prix va être gonflé sous l’effet de ce fameux VIX. Quand ça secoue, il vaut mieux se mettre à l’abri que de s’exposer au marché.

Pour conclure, oui vous avez un risque de perte si le sous-jacent ne décale pas à la hausse. Nous sommes dans le même cas de figure qu’un achat direct su sous-jacent. Le petit bémol vient de l’effet de levier qui accentuera la perte par rapport à l’achat direct du sous-jacent. N’y mettez donc pas tout votre capital.

Justement en parlant de capital, les options vous permettent dans le cadre d’un achat de CALL notamment, de contrôler par exemple 100 actions en investissant beaucoup moins. En reprenant l’exemple d’USO, si vous vouliez rentrer maintenant sur USO, (oui, je sais , ce n’est pas possible) mais il vous faudrait débourser 4458$ alors que l’achat de CALL ATM, c’est-à-dire strike 45, ne vous couterait que 430 à 446$ soit 10 fois moins.

J’espère, à travers cet article, enfin avoir répondu à cette question qui perturbe nombre de traders européens.

N’hésitez pas à aller voir nos vidéos et si vous voulez en savoir plus, prenez contact avec nous !

michael@laboursesansstress.com.

Trade Safe

Michael